Управление денежными потоками. Платежный календарь: процесс внедрения и примеры

Грамотное управление денежными потоками обеспечивает финансовое равновесие предприятия в процессе его деятельности путем балансировки объемов поступления и расходования денежных средств и их синхронизации во времени. Механизмом, который позволяет контролировать ликвидность компании и максимально продуктивно использовать денежные средства (ДС), является платежный календарь. Платежный календарь представляет собой план движения ДС в краткосрочной перспективе, отражающий все виды деятельности компании и утвержденный руководством в рамках лимитов и возможностей предприятия. Из этой дефиниции следует, что планирование денежных потоков для предприятия — это комплексная задача по определению возможных поступлений и выплат с поденной (или еженедельной) разбивкой и контролем установленных лимитов в рамках статей бюджета движения ДС по подразделениям — центрам финансовой ответственности (ЦФО).

Умелое управление денежными потоками – это не талант, а четко спланированная последовательность действий. Которая может привести компанию к высоким прибылям, поскольку деньги – это жизненно необходимый актив любого предприятия.

Платежный календарь: этапы внедрения

Платежный календарь, как инструмент управления, не должен существовать отдельно от единой системы управления финансами. Для эффективного внедрения в компании платежного календаря, необходимо сначала проанализировать систему бюджетирования ГК в целом. Для этого нужно ответить на вопросы: как составляются бюджеты, в разрезе каких аналитик, в какие сроки, кто за какие статьи отвечает и насколько уже существующая система планирования актуальна и эффективна в работе? Поскольку платежный календарь является неотъемлемой частью бюджета движения ДС, то при неправильном подходе к планированию денежных потоков на длительное время краткосрочное планирование не только не даст никаких результатов, но и будет иметь обратный эффект.

Рассмотрим всю цепочку внедрения платежного календаря (рис. 1).

Схема внедрения Платежного календаря ABM Finance

Как видим, схема внедрения разделена на три основных блока с выделенными в них отдельными этапами.

1. Бюджетирование

Разработка структуры бюджета движения денежных средств (БДДС) происходит на этапе постановки бюджетирования. На этом же этапе закладывается основной разрез лимитообразующих аналитик. По каждому виду деятельности рассчитывается чистый денежный поток (ЧДП) как разница между поступлениями и выплатами. Например, в страховании, кроме традиционного разделения на операционную (основную), финансовую и инвестиционную деятельность, отдельно выделяют страховую деятельность. В качестве аналитик выступают ЦФО, статьи БДДС, сценарии, а также могут выступать расчетные счета и контрагенты (агенты) и т.д. Уровень аналитик для планирования должен быть полным, но не громоздким.

2. Регламентация и определение правил формирования

На этом этапе происходит построение единой логически-целостной системы взаимосвязей между поступлениями и выплатами в разрезе каждого дня (недели). Выплаты обычно осуществляются на основании заявки на выплату ГК. Далее разрабатываются правила ее прохождения — утверждение или отклонение этой заявки, порядок формирования реестров платежей и расстановки приоритетов платежей, а также перечень отчетов и порядок отражения в них движений ГК по заявке. Отдельно рассматриваются поступление и корректировка остатков ГК. Все эти правила и принципы регламентируются положениями, которые обеспечивают одинаковое понимание системы всеми участниками процесса.

3. Автоматизация Платежного календаря

В задачи этого блока входит собственно автоматизация описанных регламентов. На этом этапе необходимо хорошо изучить структуру баз данных предприятия. Многие предприятия имеют территориально-распределенные офисы с собственными локальными базами. Часто на предприятиях для ведения оперативного учета используют специализированные (отраслевые) решения. Задействованные базы данных могут иметь разную структуру и тому подобное. Поэтому на этапе автоматизации платежного календаря необходимо проанализировать все необходимые источники данных и, при необходимости, доработать используемые системы, из которых в систему управления денежными потоками будет попадать информация. Также нужно разработать схему обмена данными, обеспечить безопасный доступ к системе и передачу информации. При разработке форм ввода данных следует учесть необходимую полноту вносимой информации, удобный и понятный интерфейс для пользователя. Продумать роли и доступ к отдельным формам и реквизитам. И наконец, нужно ознакомить работников компании с новой системой, а также разработать инструкции для пользователей.

Пример автоматизации системы платежного календаря в торговой компании

Предположим, что компания осуществляет свою деятельность на всей территории Украины, то есть имеет расширенную филиальную структуру с центрами и точками продаж. В компании уже была внедрена система бюджетирования и денежные потоки проходили определенный контроль. Однако эта система не удовлетворяла все потребности компании. Получение информации из разных учетных систем было очень трудоемким процессом, у всех подразделений (филиалов) было свое видение и свои методы заполнения форм отчетности. Очень существенным оказался и человеческий фактор (появлялись ошибки). Все это не позволяло получать полную информацию о состоянии предприятия и оперативно анализировать имеющуюся информацию, более того, ставило под сомнение саму достоверность этих данных. Такие предпосылки привели компанию к выводу: система управленческого учета должна быть единой, информация — однородной, данные должны вноситься по строго определенным правилам, а денежные потоки проходить соответствующую систему контроля в оперативном режиме. У компании появилась потребность создать централизованное управление денежными потоками, изменить внутренние регламенты и внедрить более совершенную систему управления.

Для оперативного управления денежными потоками менеджмент компании определил требования к автоматизации системы управления:

- создать электронные учетные документы платежной системы (например, заявки на оплату и их реестры);

- сформировать электронную отчетность, необходимую для контроля над выполнением платежей;

- реализовать соответствующие процедуры согласований и утверждений (бюджетов, заявок на оплату и т.д.);

- разграничить права доступа к финансовой информации для работников компании разных уровней ответственности;

- обеспечить гибкость при настройке системы (возможность штатных сотрудников настраивать программное обеспечение).

Автоматизация системы управления денежными потоками прежде всего требует этап регламентации. На этом этапе разрабатываются правила, по которым будет работать система, описываются все бизнес-процессы по управлению ГК. Все это закрепляется в документах. В частности, было разработано «Положение о платежах в Компании». В нем описаны принципы формирования реестров или заявок на выплату ГК, порядок согласования платежей в пределах установленных лимитов, сроки, лица, ответственные за согласование и утверждение, обязанности и полномочия сотрудников, последовательность их действий, порядок расстановки приоритетов в зависимости от фактического выполнения плана поступлений и текущих возможностей предприятия.

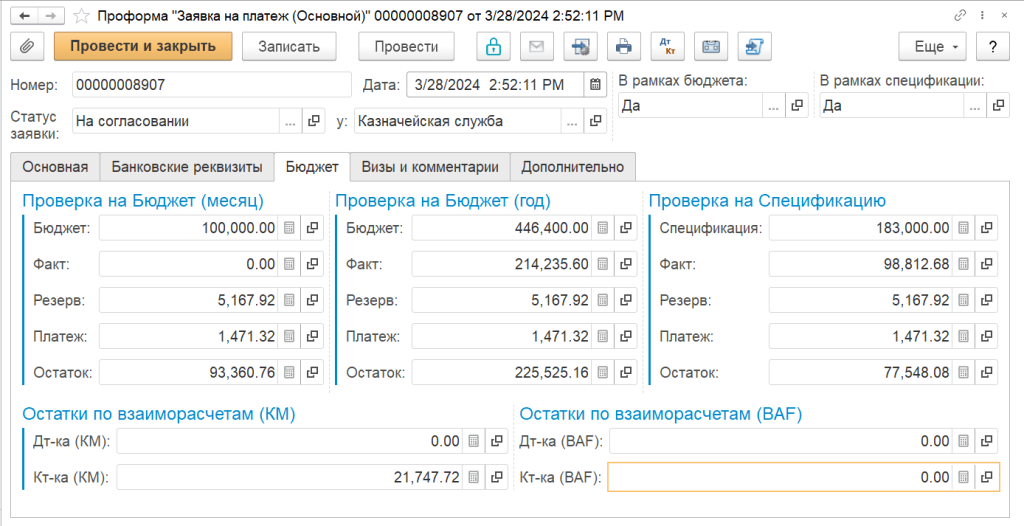

Заявка на платеж

Для удобства пользователей часть реквизитов формы заполнялись автоматически, исходя из выбранных параметров заполнения. В форме также был предусмотрен контроль лимитов в разрезе установленных аналитик (ЦФО, Статья). Реквизит Документ-основание содержал ссылку на электронный архив предприятия, где хранились отсканированные копии документов, на основании которых осуществляли платеж (счета-фактуры, договоры и т.д.). Очень удобным и информативным было то, что к заявкам можно прикрепить файл-образ отсканированного документа, на основании которого осуществлялся платеж.

После проведения документ автоматически запускает процесс согласования заявки на ГК в соответствии с правилами, описанными в Положении. Каждому участнику процесса поступает сообщение о необходимости выполнить определенные (регламентированные) действия для согласования этой заявки. Заявитель в любой момент может войти в систему и посмотреть, на какой стадии утверждения находится заявка, сколько еще времени по регламенту осталось у исполнителя задания для того, чтобы ее утвердить.

Отчет (визы и комментарии)

С целью сокращения объема документооборота цепочка согласования платежей была разделена по принципу принадлежности к статьям движения ГК. Платежи, которые не требовали особого согласования или были обязательными (налоги, наложенные платежи по документам поставщиков и т.д.), после оформления заявки на ГК или отражения поступления поставщика без утверждения сразу попадали в реестр платежей. Остальные платежи согласовывались и утверждались по всей ветке утверждения. В сформированных реестрах платежей расставляли приоритеты, в соответствии с правилами, описанными в Положении, и даты оплат. При проведении (утверждении) реестров соответствующие записи отражались в платежном календаре.

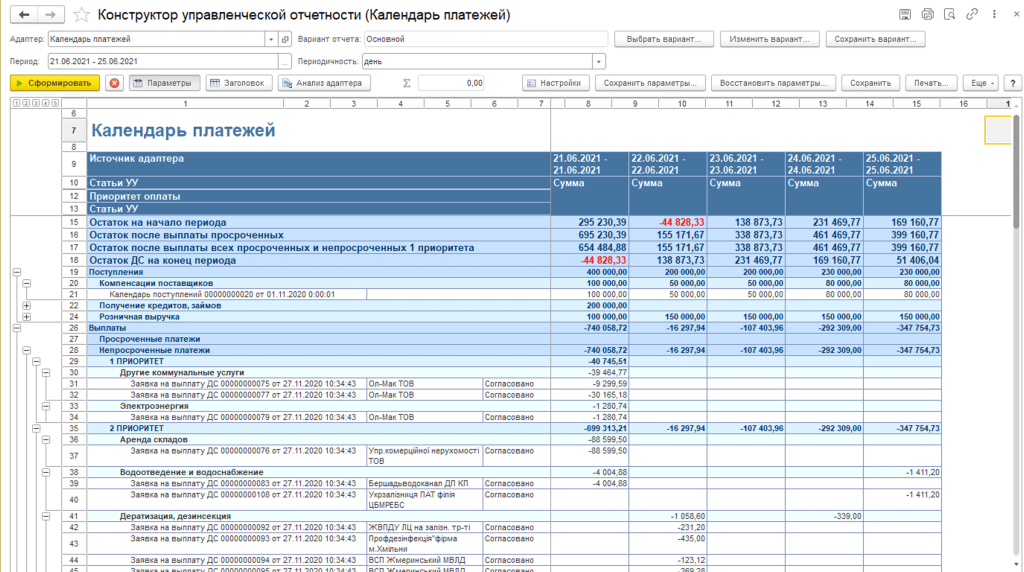

Платежный календарь

Платежный календарь может иметь разный вид и разный уровень детализации, но он обязательно должен содержать данные о поступлениях и выплатах, об остатках ГК с разбивкой по дням. Полученный отчет «Платежный календарь» позволяет финансовому директору заранее выявить вероятные кассовые разрывы или избыток ГК и оперативно перепланировать платежи.

При разработке системы и форм отчетности был также настроен отчет, который позволял анализировать состояние заявок на ГК (оплачены\неоплачены), а также общее количество поданных заявок по компании.

Отчет по заявкам

Вместо эпилога

Успешность внедрения платежного календаря и дальнейшее использование будет зависеть от корректности и оптимальности разработанной архитектуры процесса. Вот почему этап регламентации не менее важен, чем этап автоматизации системы. Только при соблюдении всеми сотрудниками установленных регламентов и одинаковом понимании системы управления денежными потоками будет результат. Информация должна быть структурирована по единым для всей компании правилам.

Внедрение и автоматизация платежного календаря позволяет достичь следующих целей.

- Система дает возможность прогнозировать приток и отток ГК, в результате чего:

- финансовые менеджеры, благодаря контролю выполнения финансовых планов, могут предполагать недостаток или избыток ГК еще до их возникновения;

- в случае выявления отклонений есть возможность и время проанализировать сложившуюся ситуацию и принять оптимальное решение.

- Централизация управления денежными потоками позволяет:

- эффективно перераспределять между филиалами (предприятиями компании) денежные ресурсы;

- своевременно погашать обязательства перед кредиторами;

- на более выгодных условиях получать кредиты для финансирования работы дочерних предприятий, а также на инвестиционные цели;

- инвестировать свободные денежные средства с целью получения дохода (депозиты, ценные бумаги).

Эффективно организованные денежные потоки предприятия являются важнейшим показателем его финансового благополучия и предпосылкой достижения высоких результатов деятельности. Все задачи, связанные с управлением денежными потоками, построением платежной дисциплины и прогнозного платежного календаря можно реализовать с помощью программного продукта ABM Finance.

Узнайте, как автоматизированная система управления денежными потоками влияет на эффективность бизнеса. Получите ответ на все свои вопросы на персональной консультации с экспертом ABM Finance. Для этого оставьте заявку и мы свяжемся с вами в ближайшее время.