Управління грошовими потоками. Платіжний календар: процес впровадження та приклади

Грамотне управління грошовими потоками забезпечує фінансову рівновагу підприємства в процесі його діяльності шляхом балансування обсягів надходження та витрачання грошових коштів та їх синхронізації в часі. Механізмом, який дає змогу контролювати ліквідність компанії та максимально продуктивно використовувати грошові кошти (ГК), є платіжний календар. Платіжний календар являє собою план руху ГК у короткостроковій перспективі, що відображає всі види діяльності компанії та затверджений керівництвом у рамках лімітів і можливостей підприємства. Із цієї дефініції випливає, що планування грошових потоків для підприємства — це комплексне завдання з визначення можливих надходжень і виплат із поденною (або щотижневою) розбивкою та контролем установлених лімітів у рамках статей бюджету руху ГК по підрозділах — центрах фінансової відповідальності (ЦФВ).

Уміле управління грошовими потоками — це не талант, а чітко спланована послідовність дій. Яка може привести компанію до високих прибутків, оскільки гроші — це життєво необхідний актив будь-якого підприємства.

Платіжний календар: етапи впровадження

Платіжний календар, як інструмент управління, не повинен існувати окремо від єдиної системи управління фінансами. Для ефективного впровадження в компанії платіжного календаря, необхідно спочатку проаналізувати систему бюджетування ГК загалом. Для цього потрібно відповісти на запитання: як складають бюджети, у розрізі яких аналітик, у які строки, хто за які статті відповідає і наскільки вже наявна система планування актуальна й ефективна в роботі? Оскільки платіжний календар є невід’ємною частиною бюджету руху ГК, то в разі неправильного підходу до планування грошових потоків на тривалий час короткострокове планування не тільки не дасть жодних результатів, а й матиме зворотний ефект.

Розглянемо весь ланцюжок впровадження платіжного календаря (мал. 1).

Схема впровадження Платіжного календаря ABM Finance

Як бачимо, схему впровадження розділено на три основні блоки з виділеними в них окремими етапами.

1. Бюджетування. Бюджет руху грошових коштів

Розробка структури бюджету руху грошових коштів (БРГК) відбувається на етапі постановки бюджетування. На цьому ж етапі закладається основний розріз лімітоутворюючих аналітик. За кожним видом діяльності розраховується чистий грошовий потік (ЧГП) як різниця між надходженнями і виплатами. Наприклад, у страхуванні, крім традиційного поділу на операційну (основну), фінансову та інвестиційну діяльність, окремо виділяють страхову діяльність. Як аналітик виступають ЦФВ, статті БРГК, сценарії, а також можуть виступати розрахункові рахунки і контрагенти (агенти) тощо. Рівень аналітик для планування має бути повним, але не громіздким.

2. Регламентація та визначення правил формування

На цьому етапі відбувається побудова єдиної логічно-цілісної системи взаємозв’язків між надходженнями і виплатами в розрізі кожного дня (тижня). Виплати зазвичай здійснюються на підставі заявки на виплату ГК. Далі розробляються правила її проходження — затвердження або відхилення цієї заявки, порядок формування реєстрів платежів і розставлення пріоритетів платежів, а також перелік звітів і порядок відображення в них рухів ГК за заявкою. Окремо розглядаються надходження і коригування залишків ГК. Усі ці правила та принципи регламентуються положеннями, які забезпечують однакове розуміння системи всіма учасниками процесу.

3. Автоматизація Платіжного календаря

До завдань цього блоку входить власне автоматизація описаних регламентів. На цьому етапі необхідно добре вивчити структуру баз даних підприємства. Багато підприємств мають територіально-розподілені офіси з власними локальними базами. Часто на підприємствах для ведення оперативного обліку використовують спеціалізовані (галузеві) рішення. Задіяні бази даних можуть мати різну структуру тощо. Тому на етапі автоматизації платіжного календаря необхідно проаналізувати всі необхідні джерела даних і, за необхідності, доопрацювати використовувані системи, з яких до системи управління грошовими потоками буде потрапляти інформація. Також потрібно розробити схему обміну даними, забезпечити безпечний доступ до системи та передачу інформації. Під час розроблення форм введення даних слід врахувати необхідну повноту інформації, що вноситься, зручний і зрозумілий інтерфейс для користувача. Продумати ролі та доступ до окремих форм і реквізитів. І нарешті, потрібно ознайомити працівників компанії з новою системою, а також розробити інструкції для користувачів.

Приклад автоматизації системи платіжного календаря в торговельній компанії

Припустимо, що компанія здійснює свою діяльність на всій території України, тобто має розширену філіальну структуру з центрами і точками продажів. У компанії вже було впроваджено систему бюджетування і грошові потоки проходили певний контроль. Однак ця система не задовольняла всі потреби компанії. Отримання інформації з різних облікових систем було дуже трудомістким процесом, у всіх підрозділів (філій) було своє бачення і свої методи заповнення форм звітності. Дуже істотним виявився і людський фактор (з’являлися помилки). Усе це не давало змоги отримувати повну інформацію про стан підприємства та оперативно аналізувати наявну інформацію, ба більше, ставило під сумнів саму достовірність цих даних. Такі передумови привели компанію до висновку: система управлінського обліку має бути єдиною, інформація — однорідною, дані мають вноситися за строго визначеними правилами, а грошові потоки проходити відповідну систему контролю в оперативному режимі. У компанії з’явилася потреба створити централізоване управління грошовими потоками, змінити внутрішні регламенти і впровадити більш досконалу систему управління.

Для оперативного управління грошовими потоками менеджмент компанії визначив вимоги до автоматизації системи управління:

- створити електронні облікові документи платіжної системи (наприклад, заявки на оплату та їхні реєстри);

- сформувати електронну звітність, необхідну для контролю над виконанням платежів;

- реалізувати відповідні процедури погоджень і затверджень (бюджетів, заявок на оплату тощо);

- розмежувати права доступу до фінансової інформації для працівників компанії різних рівнів відповідальності;

- забезпечити гнучкість при налаштуванні системи (можливість штатних співробітників налаштовувати програмне забезпечення).

Автоматизація системи управління грошовими потоками насамперед потребує етап регламентації. На цьому етапі розробляються правила, за якими працюватиме система, описуються всі бізнес-процеси з управління ГК. Усе це закріплюється в документах. Зокрема, було розроблено «Положення про платежі в Компанії». У ньому описано принципи формування реєстрів або заявок на виплату ГК, порядок узгодження платежів у межах встановлених лімітів, строки, особи, які відповідальні за узгодження та затвердження, обов’язки та повноваження співробітників, послідовність їхніх дій, порядок розставляння пріоритетів залежно від фактичного виконання плану надходжень і поточних можливостей підприємства.

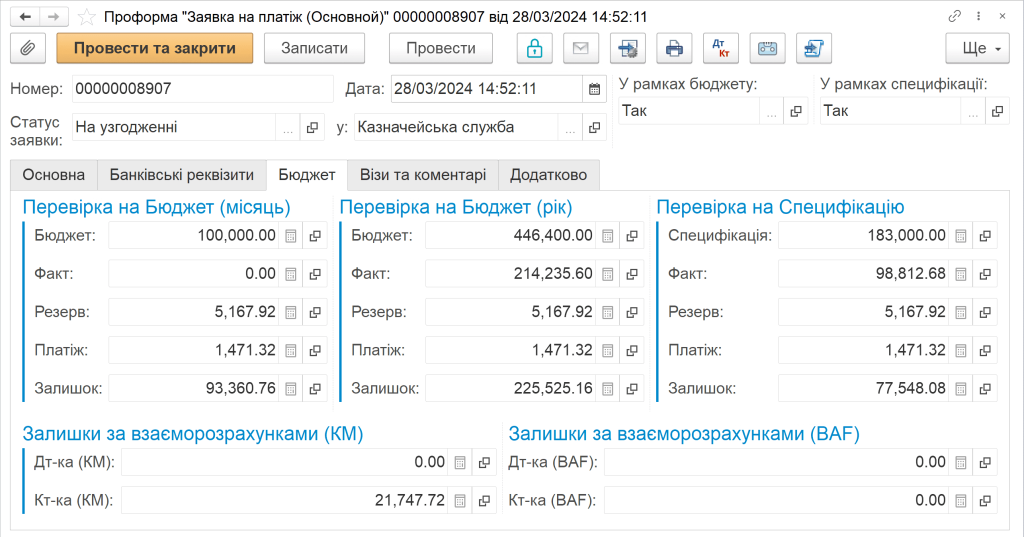

Заявка на платіж

Для зручності користувачів частина реквізитів форми заповнювалися автоматично, виходячи з обраних параметрів заповнення. У формі також було передбачено контроль лімітів у розрізі встановлених аналітик (ЦФВ, Стаття). Реквізит Документ-підстава містив посилання на електронний архів підприємства, де зберігалися відскановані копії документів, на підставі яких здійснювали платіж (рахунки-фактури, договори тощо). Дуже зручним та інформативним було те, що до заявок можна прикріпити файл-образ відсканованого документа, на підставі якого здійснювався платіж.

Після проведення документ автоматично запускає процес узгодження заявки на ГК відповідно до правил, описаних у Положенні. Кожному учаснику процесу надходить повідомлення про необхідність виконати певні (регламентовані) дії для узгодження цієї заявки. Заявник у будь-який момент може увійти в систему і подивитися, на якій стадії затвердження перебуває заявка, скільки ще часу за регламентом залишилося у виконавця завдання для того, щоб її затвердити.

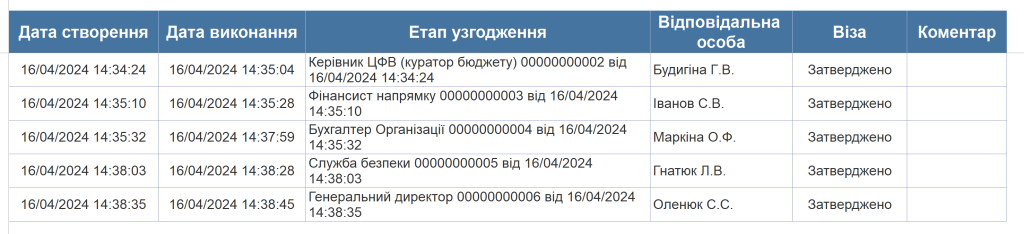

Звіт (візи та коментарі)

З метою скорочення обсягу документообігу ланцюжок узгодження платежів було розділено за принципом належності до статей руху ГК. Платежі, які не вимагали особливого узгодження або були обов’язковими (податки, післяплати за документами постачальників тощо), після оформлення заявки на ГК або відображення надходження постачальника без затвердження одразу потрапляли до реєстру платежів. Інші платежі узгоджувалися і затверджувалися по всій гілці затвердження. У сформованих реєстрах платежів розставляли пріоритети, відповідно до правил, описаних у Положенні, і дати оплат. При проведенні (затвердженні) реєстрів відповідні записи відображалися в платіжному календарі.

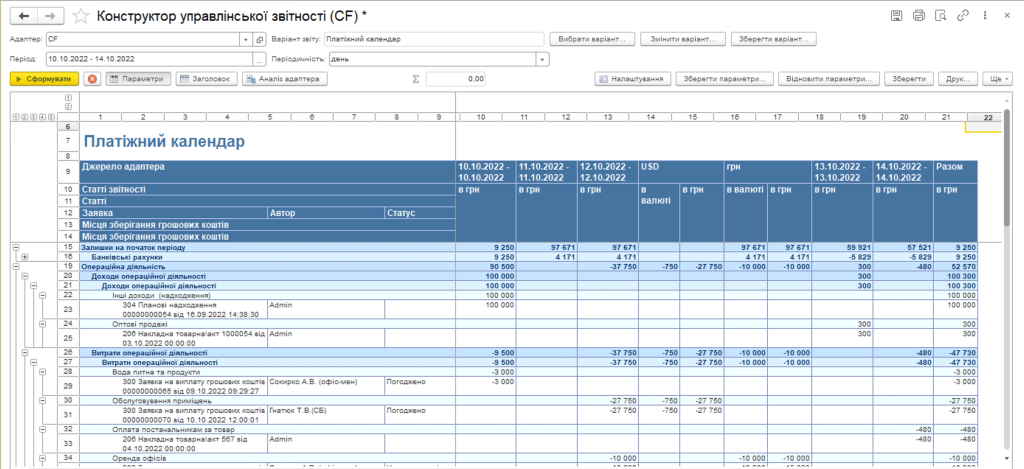

Платіжний календар

Платіжний календар може мати різний вигляд і різний рівень деталізації, але він обов’язково повинен містити дані про надходження і виплати, про залишки ГК з розбивкою по днях. Отриманий звіт «Платіжний календар» дає змогу фінансовому директору заздалегідь виявити ймовірні касові розриви або надлишок ГК і оперативно перепланувати платежі.

Під час розроблення системи і форм звітності було також налаштовано звіт, який давав змогу аналізувати стан заявок на ГК (оплачені\неоплачені), а також загальну кількість поданих заявок по компанії.

Звіт по заявках

Замість епілогу

Успішність упровадження платіжного календаря та подальше використання залежатиме від коректності та оптимальності розробленої архітектури процесу. Ось чому етап регламентації не менш важливий, ніж етап автоматизації системи. Тільки при дотриманні всіма співробітниками встановлених регламентів і однаковому розумінні системи управління грошовими потоками буде результат. Інформація має бути структурована за єдиними для всієї компанії правилами.

Впровадження та автоматизація платіжного календаря дає змогу досягти наступних цілей.

- Система дає можливість прогнозувати приплив і відтік ГК, у результаті чого:

- фінансові менеджери, завдяки контролю виконання фінансових планів, можуть припускати нестачу або надлишок ГК ще до їх виникнення;

- у разі виявлення відхилень є можливість і час проаналізувати ситуацію, що склалася, і прийняти оптимальне рішення.

- Централізація управління грошовими потоками дає змогу:

- ефективно перерозподіляти між філіями (підприємствами компанії) грошові ресурси;

- своєчасно погашати зобов’язання перед кредиторами;

- на вигідніших умовах отримувати кредити для фінансування роботи дочірніх підприємств, а також на інвестиційні цілі;

- інвестувати вільні грошові кошти з метою отримання доходу (депозити, цінні папери).

Ефективно організовані грошові потоки підприємства є найважливішим показником його фінансового благополуччя і передумовою досягнення високих результатів діяльності. Усі завдання, пов’язані з управлінням грошовими потоками, побудовою платіжної дисципліни та прогнозного платіжного календаря можна реалізувати за допомогою програмного продукту ABM Finance.

Дізнайтеся, як автоматизована система управління грошовими потоками впливає на ефективність бізнесу. Отримайте відповідь на всі свої запитаня на персональній консультації з експертом ABM Finance. Для цього залиште заявку і ми зв’яжемось з вами найближчим часом .